砥砺前行,拥抱未来——中国连锁餐饮企业的资本之路系列报告(2022)发布

-------------餐饮行业整体概况--------------- 经历多年高速增长,我国餐饮行业自2020年至今,受疫情影响出现明显波动。根据国家统计局数据,2020年我国餐饮行业收入较2019年同比下降约15%;2021年恢复至2019年的水平,约4.7万亿元;但2022年上半年又出现了同比约8%的下滑。 长期来看,我国餐饮业前景仍然可观。在城镇化进程、居民收入水平提升、家庭小型化等因素的驱动下,未来存在较大的提升空间。 经历了疫情的考验后,餐饮行业将迎来新的发展阶段。而经受住疫情考验的餐饮企业显著提升了复合型能力,升级了自身管理模式。这些变化将共同推动餐饮行业未来发展呈现以下趋势: ·行业连锁化、规模化和品牌化进一步提升; ·多元化的产品矩阵(堂食+外卖+零售化的预制菜等)以满足消费者多样的需求; ·线上的进一步渗透推进全渠道覆盖和细化(第三方外卖平台+私域流量); ·对门店选址和经济模型的优化; ·餐饮集成供应链体系更趋完善,以打造灵活的运营及服务体系。 -------------餐饮行业一二级市场动态--------------- 餐饮(拟)上市企业二级市场表现 从收入规模来看,快餐和火锅平均规模较大,而正餐受疫情冲击最大;从盈利水平来看,各品类均出现不同程度下滑,快餐和风味小吃下滑幅度相对较小。 大多餐饮企业受疫情影响明显,但不断采取策略抵御风险并谋求发展。 截至2021年,超过13的样本餐饮企业未恢复到疫情前收入规模,大部分企业的盈利水平下滑1-5个百分点。与此同时,不少企业采取有效策略谋求发展,如:发掘低线城市潜力,布局全国市场,分散区域市场风险;探索优化餐饮新场景(提升外卖比例,提升预制菜零售比例等);自建中央厨房,完善供应链体系;以新品牌、新营销抓住年轻消费潮流。 虽然经营受到影响,市场仍保持了一定的估值水平,且随着疫情情况的改善逐步恢复。两家千亿左右市值上市公司占据了近六成份额,头部效应依然明显。长期来看,餐饮企业具备穿越周期的能力。 餐饮行业一级市场投资趋势与热点 2021年,线下餐饮的投资数量显著上涨,总交易量超130笔。2021年前三季度整体市场投融资活跃度较高,第四季度市场热度有所下降,并延续到2022年上半年,但投融资活动仍保持一定的活跃度。 具体而言,茶饮、咖啡及中式快餐为最受投资关注的细分市场,其中茶饮的平均投资金额最高。2021年,在茶饮赛道投资中,柠檬茶这一细分品类因其高利润率和健康性的特点获得资本关注与布局。咖啡赛道在2021年也持续获得了大额融资,获投企业加速全国的门店拓展及数字化搭建。中式快餐中,中式面食成为投资焦点,多个连锁粉面品牌由于标准化程度较高、供应链较为成熟、更易实现门店的复制与扩张,获得了资本的青睐。 ------------餐饮食材供应链行业一二级市场动态------------ 餐饮食材供应链企业二级市场表现 随着餐饮连锁化和规模化程度的提高,餐饮食材供应链向以下方向升级:一是有助于餐厅标准化集约化、同时兼具C端销售属性的预制菜成为热点;二是在流通环节,区别于传统多级经销模式,提供一站式服务的集成供应链服务商和供应链平台正在发展壮大。 餐饮食材供应商因其产品属性不同,营收规模和盈利水平有所差异 整体来看,初级食材供应商的营收规模相比于其他品类更大,毛利率较低,且处于产业链上游,对原材料价格的波动更敏感。中西点制品和深加工食品供应商的毛利率较高,主要得益于其产品附加价值更高。 餐饮食材供应商业务表现受疫情影响相对较小 除初级食材供应商外,其他品类供应商营业收入在疫情期间仍能保持相对较快的速度增长。盈利能力变化来看,除速冻食材供应商,其他餐饮食材供应商息税前利润表现平稳。 疫情期间,85%以上的样本餐饮食材供应商实现营收规模增长;约70%的样本企业的盈利能力保持相对稳定(波动幅度在2%范围内)。与此同时,不少企业在疫情期间也根据市场变化,不断优化自身业务布局,提升竞争力。 餐饮食材供应链行业一级市场投资趋势与热点 近三年,餐饮食材供应链市场的投资交易量有所起伏。 2019年,市场对供应链平台投资较集中,同时,部分头部集成供应链服务商(蜀海、乐禾等)也获得了资本布局。 2020年,疫情影响下,各细分市场的投融资数量均有所上升。与此同时,处于行业上游的食材供应商开始向下游延伸,通过布局供应链及预制菜业务以谋求更多的收入增长空间。随着餐饮连锁化率的提升,餐饮企业的轻厨房化意愿不断提升,2B2C的预制品品类的投资数量在2021年创下新高,而团餐赛道也在2021年开始受到资本关注。 2022年上半年,投融资交易数量较2021年维持相对稳定,主要交易方向更加集中在预制菜生产商。 ------------税务实务建议------------ 中央集成式管理:餐饮连锁企业在分布于全国各地相对零散的门店背后,企业可以考虑设立内部管理中心或技术平台进行集中化的中后台管理支撑各地域多点发展,提高管理效率,降低单位管理成本。 现金流管理:企业可以考虑通过享受税收优惠政策优化现金流,降低供应链和资金管理的不确定性。全产业链下,连锁餐饮企业有机会享受的税收优惠政策如下: ·上游-采购:如果集中采购原材料和存货形成留抵税额,满足一定条件可申请增值税留抵退税; ·中游-集中加工、内部管理:享受总部经济等地方补贴、税收优惠地较低的所得税税负以及研发相关税收优惠政策; ·下游-销售终端:受疫情影响的线下门店可申请当地抗疫政策补贴等。

发布时间:2022/08/26 来源:暂无

-------------餐饮行业整体概况---------------

经历多年高速增长,我国餐饮行业自2020年至今,受疫情影响出现明显波动。根据国家统计局数据,2020年我国餐饮行业收入较2019年同比下降约15%;2021年恢复至2019年的水平,约4.7万亿元;但2022年上半年又出现了同比约8%的下滑。

长期来看,我国餐饮业前景仍然可观。在城镇化进程、居民收入水平提升、家庭小型化等因素的驱动下,未来存在较大的提升空间。

经历了疫情的考验后,餐饮行业将迎来新的发展阶段。而经受住疫情考验的餐饮企业显著提升了复合型能力,升级了自身管理模式。这些变化将共同推动餐饮行业未来发展呈现以下趋势:

· 行业连锁化、规模化和品牌化进一步提升;

· 多元化的产品矩阵(堂食+外卖+零售化的预制菜等)以满足消费者多样的需求;

· 线上的进一步渗透推进全渠道覆盖和细化(第三方外卖平台+私域流量);

· 对门店选址和经济模型的优化;

· 餐饮集成供应链体系更趋完善,以打造灵活的运营及服务体系。

-------------餐饮行业一二级市场动态---------------

餐饮(拟)上市企业二级市场表现

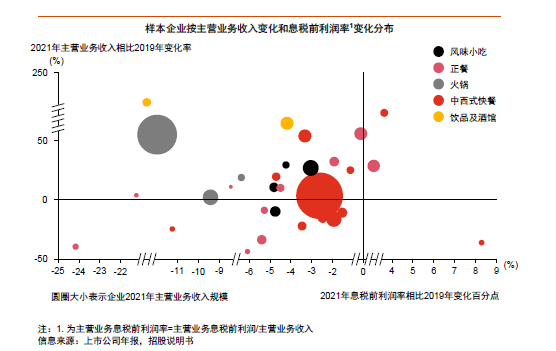

从收入规模来看,快餐和火锅平均规模较大,而正餐受疫情冲击最大;从盈利水平来看,各品类均出现不同程度下滑,快餐和风味小吃下滑幅度相对较小。

截至2021年,超过1/3的样本餐饮企业未恢复到疫情前收入规模,大部分企业的盈利水平下滑1-5个百分点。与此同时,不少企业采取有效策略谋求发展,如:发掘低线城市潜力,布局全国市场,分散区域市场风险;探索优化餐饮新场景(提升外卖比例,提升预制菜零售比例等);自建中央厨房,完善供应链体系;以新品牌、新营销抓住年轻消费潮流。

餐饮行业一级市场投资趋势与热点

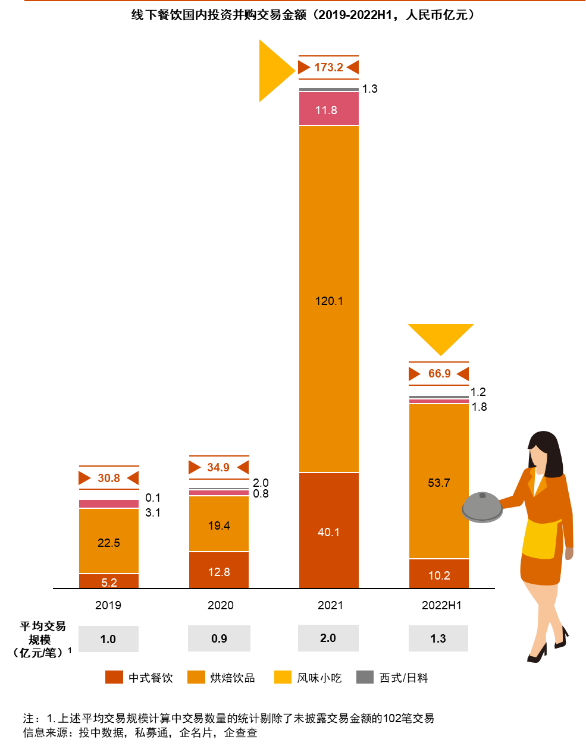

2021年,线下餐饮的投资数量显著上涨,总交易量超130笔。2021年前三季度整体市场投融资活跃度较高,第四季度市场热度有所下降,并延续到2022年上半年,但投融资活动仍保持一定的活跃度。

具体而言,茶饮、咖啡及中式快餐为最受投资关注的细分市场,其中茶饮的平均投资金额最高。2021年,在茶饮赛道投资中,柠檬茶这一细分品类因其高利润率和健康性的特点获得资本关注与布局。咖啡赛道在2021年也持续获得了大额融资,获投企业加速全国的门店拓展及数字化搭建。中式快餐中,中式面食成为投资焦点,多个连锁粉面品牌由于标准化程度较高、供应链较为成熟、更易实现门店的复制与扩张,获得了资本的青睐。

------------餐饮食材供应链行业一二级市场动态------------

餐饮食材供应链企业二级市场表现

随着餐饮连锁化和规模化程度的提高,餐饮食材供应链向以下方向升级:一是有助于餐厅标准化集约化、同时兼具C端销售属性的预制菜成为热点;二是在流通环节,区别于传统多级经销模式,提供一站式服务的集成供应链服务商和供应链平台正在发展壮大。

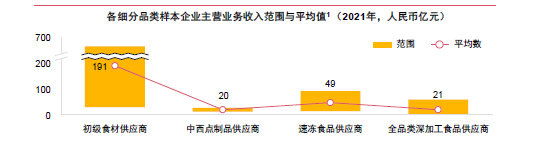

餐饮食材供应商因其产品属性不同,营收规模和盈利水平有所差异

整体来看,初级食材供应商的营收规模相比于其他品类更大,毛利率较低,且处于产业链上游,对原材料价格的波动更敏感。中西点制品和深加工食品供应商的毛利率较高,主要得益于其产品附加价值更高。

除初级食材供应商外,其他品类供应商营业收入在疫情期间仍能保持相对较快的速度增长。盈利能力变化来看,除速冻食材供应商,其他餐饮食材供应商息税前利润表现平稳。

疫情期间,85%以上的样本餐饮食材供应商实现营收规模增长;约70%的样本企业的盈利能力保持相对稳定(波动幅度在2%范围内)。与此同时,不少企业在疫情期间也根据市场变化,不断优化自身业务布局,提升竞争力。

餐饮食材供应链行业一级市场投资趋势与热点

近三年,餐饮食材供应链市场的投资交易量有所起伏。

2019年,市场对供应链平台投资较集中,同时,部分头部集成供应链服务商(蜀海、乐禾等)也获得了资本布局。

2020年,疫情影响下,各细分市场的投融资数量均有所上升。与此同时,处于行业上游的食材供应商开始向下游延伸,通过布局供应链及预制菜业务以谋求更多的收入增长空间。随着餐饮连锁化率的提升,餐饮企业的轻厨房化意愿不断提升,2B/2C的预制品品类的投资数量在2021年创下新高,而团餐赛道也在2021年开始受到资本关注。

2022年上半年,投融资交易数量较2021年维持相对稳定,主要交易方向更加集中在预制菜生产商。

------------税务实务建议------------

中央集成式管理:餐饮连锁企业在分布于全国各地相对零散的门店背后,企业可以考虑设立内部管理中心或技术平台进行集中化的中后台管理支撑各地域多点发展,提高管理效率,降低单位管理成本。

现金流管理:企业可以考虑通过享受税收优惠政策优化现金流,降低供应链和资金管理的不确定性。全产业链下,连锁餐饮企业有机会享受的税收优惠政策如下:

· 上游-采购:如果集中采购原材料和存货形成留抵税额,满足一定条件可申请增值税留抵退税;

· 中游-集中加工、内部管理:享受总部经济等地方补贴、税收优惠地较低的所得税税负以及研发相关税收优惠政策;

· 下游-销售终端:受疫情影响的线下门店可申请当地抗疫政策补贴等。

![]() 下载附件:

下载附件:

- 2024/06/27《关于如何在电子商务领域中提供产品可持续性信息的准则》正式发布

- 2024/06/072024年便利店发展报告

- 2024/05/23《2022-2024购物中心开关店研究报告》发布

- 2024/04/22《2024中国餐饮品牌出海东南亚研究报告(新加坡篇)》发布

- 2024/04/22嘉吉中国×CCFA联合发布《2023中国煎炸菜品趋势报告》,大数据赋能餐企持...